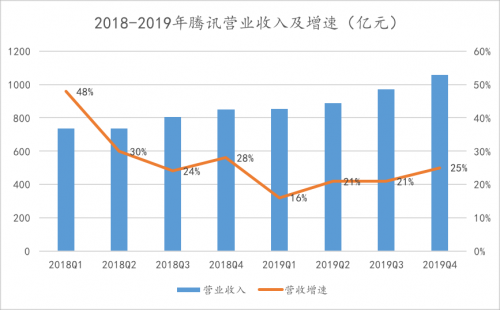

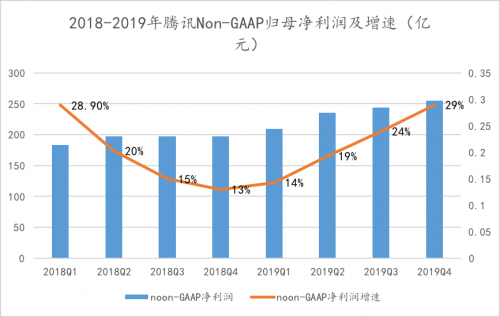

今日,腾讯(HK:00700)发布2019年Q4财报。财报显示,腾讯Q4营收为1057.67亿,同比增长25%;Non-GAAP归母净利润为254.84亿,同比增长29%。

综观2019年全年,腾讯业绩的增长也极为稳健。其中,公司全年营收收入为3722.89亿,同比增长21%;Non-GAAP归母净利润为943.51亿,同比增长22%。

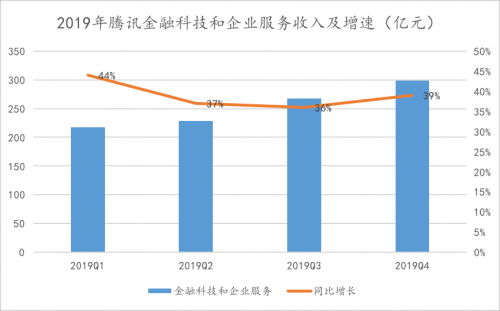

此次财报的最大亮点是金融科技和企业服务的高速增长,Q4该项业务收入299.2亿,同比增长39%,收入占比也提升至28%,成为仅次于游戏业务的第二大板块,且两者只有0.63%的差距。

不出意外,金融科技和企业服务将在下一个季度正式取代游戏业务,成为腾讯收入的第一大业务来源。

而从整体收入结构看,随着金融科技和企业服务占比的提升,腾讯的游戏、金融科技和企业服务、广告、社交网络四大业务占比基本均在19%-30%之间,营收结构趋于平衡。

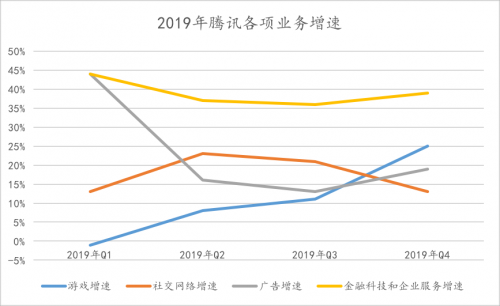

事实上,腾讯收入结构的转变并非各个业务间的此消彼长,而是兼顾了各项业务的均衡发展。除金融科技和企业服务在高速增长外,广告和游戏业务等业务的增长也始终稳健。

这意味着,腾讯已经从过去游戏单核驱动的消费互联网平台,转变为消费+产业互联网双轮驱动的互联网巨头。

一方面,收入结构的多元化,可以有效降低单一业务收入波动带来的风险。另一方面,聚焦产业互联网,将给腾讯带来更稳定的收入增长以及更高的天花板。

而更重要的是,随着底牌的增加,以及产业互联网本身特有的稳定性,也使得腾讯有了告别赚快钱的底气,可以投入更多的精力和资源,去做更多可持续的发展尝试。

这种长期主义的践行,也将让腾讯的想象空间变得更为巨大。

/ 01 /各项业务稳定增长,云服务成最大亮点

腾讯2019年Q4实现营收1057.67亿元,同比增长25%。在2019年Q1腾讯营收增速一度跌至16%,但之后营收增速开始回升并逐步趋稳在20%左右。

原因是随着收入占比提高,金融科技和企业服务正在成为腾讯增长的接力棒。目前金融科技和企业服务营收占比已达28%,是腾讯仅次于游戏的第二大业务。Q4金融科技和企业服务的营收增速为39%,带动了腾讯业绩的整体增长。

2019年Q4腾讯Non-GAAP归母净利润为943.51亿,同比增长29%。近几个季度Non-GAAP净利润增速回升明显,核心原因是腾讯广告业务盈利能力的提高。

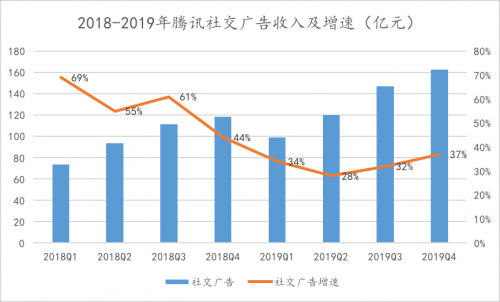

广告业务盈利能力提高,得益于社交广告的占比提升。2019年Q4社交广告占腾讯广告收入的比例为80.5%,较去年同期增长11个百分点。由于社交广告没有内容购买成本,因此毛利率更高,进而带来了广告业务整体毛利率的提升。

看完腾讯整体的营收、利润情况,我们再看下腾讯各项业务的具体表现。

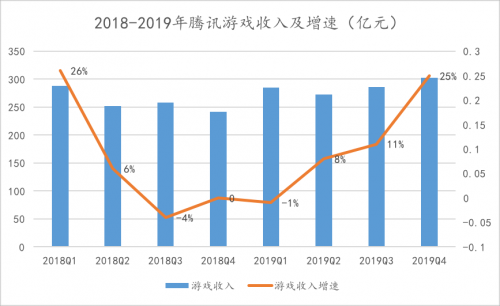

1.游戏业务

2019年Q4腾讯游戏收入为302.86亿,同比增长25%。之前受版号停发的影响,腾讯游戏业务一度出现负增长。版号发放正常化后,腾讯的游戏业务开始重回高增长。

游戏持续增长的原因有三个:一是游戏出海,2019年Q4腾讯的海外游戏收入增长1倍,占比已达23%;二是腾讯的游戏品类由MOBA、FPS向动作类、RCG等品类类扩充;三是腾讯过往在端游上成功打造的IP可以延伸至手游,目前《QQ飞车》和《使命召唤》已经完成了由端游到手游的改编。

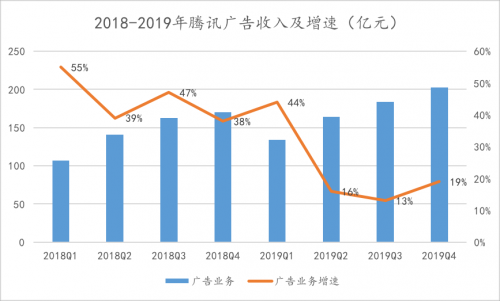

2.广告业务

2019年Q4腾讯广告收入为202.25亿,同比增长为19%。虽然2019年广告行业景气度不佳,根据CTR数据,截止2019年3季度,广告市场规模同比下降8%。但腾讯的广告业务表现出极强的抗风险能力,逆势增长。

腾讯广告收入的增长主要来自社交广告。2019年Q4腾讯社交广告收入增长37%,社交广告的增长主要有三个原因:

首先,腾讯社交广告的广告主主要集中在消费行业且较为分散,受广告周期性的影响较小。比如,2019年汽车广告虽表现不佳,但是教育、食品广告未受影响。

其次,腾讯的广告库存有所增加,小程序和微信公众号等多种内容呈现方式的增加,扩充了腾讯的广告库存。

最后,腾讯的广告加载率也有所提升,比如去年中旬微信朋友圈开放第三条广告,去年年底又成功测试了第四条广告。

3.金融科技和企业服务

腾讯在2019年Q1首次将金融科技和企业服务业务单列,之前这部分收入被计入在其他收入。2019年Q4腾讯金融科技和企业服务收入为299.2亿,同比增长39%。

从过去几个季度看,腾讯金融科技及企业服务板块的收入占比持续提升。该业务的收入占比从2019年Q1的25%增长到2019年Q4的28%。

金融科技的主要业务为支付业务,而支付业务的增长主要由日活用户增长和人均交易笔数增加驱动。今年年初开始,央行将为第三方机构的备付金提供0.35%的年利息。根据东吴证券推算,该项业务在2020年将为腾讯带来20.7亿的收入增量。

云服务方面,2019年腾讯的云服务收入超过170亿元,增速持续高于行业平均水平。其中,去年付费客户数已经超过100万。

从行业报告来看,腾讯云的落地成绩单还不错。根据Canalys数据,截止2019年Q3腾讯云服务的市占率为18.6%,仅次于阿里云。

疫情期间,腾讯在教育、医疗、政务等民生领域,扮演了非常重要的角色。目前,腾讯的政务云已经支持100多个中央部委及地方政府部门上线疫情服务相关小程序。其中“防疫健康码”已覆盖超过7亿人口,累计亮码人次近10亿,是服务用户最多的健康码。

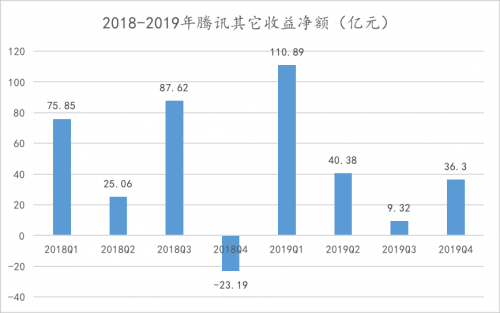

4.投资业务

投资业务指的是腾讯财报中的其它收益净额。该项业务虽然不影响公司毛利,但会对公司的归母净利润产生影响。这一项主要包括,如因若干投资公司的资本活动产生的视同处置收益净额,以及因若干投资公司的估值增加而产生的公允价值收益,以及若干投资的减值拨备。

从腾讯的其它收益净额看,在大多数情况下,腾讯的投资业务都能为高速带来正向收益。这也说明腾讯依靠自身强大的赋能能力,往往可以为被投企业带来价值提升。

需要注意的是,腾讯的投资业务带来的利润变化并不能真正反映主营业务本身产生的利润变化,因此如果要看腾讯主营业务本身产生的利润变化,应该参考剔除了投资收益(亏损)的Non-GAAP净利润。

腾讯的Q4的财报只反映了腾讯当季度的经营业绩,要看腾讯近年来的业务变化,还要从更长周期来观察腾讯的业绩变化。

/ 02 /腾讯告别赚快钱

纵观2019年,腾讯营收增速在Q1出现短暂下滑后,基本维持在20%以上。现在回过头看,收入增速的短暂下滑,是腾讯战略调整的结果。

随着产业互联网的发力,腾讯已经从众所周知的消费互联网平台,逐步变成消费+产业互联网两条腿走路的巨头。

从收入结构看,随着金融科技和企业服务占比提升,腾讯的游戏、金融科技和企业服务、广告、社交网络的营收占比均在19%-30%之间,整个营收结构趋于平衡。于腾讯而言,多元化的收入结构,极大降低了单一业务波动带来的风险。

需要注意的是,腾讯收入结构的转变并非各个业务间的此消彼长,而是兼顾了各项业务的均衡发展,在金融科技和企业服务持续高速增长的同时,广告和游戏业务的增长也保持稳健。

业务结构的优化,使得腾讯的盈利能力正在逐渐好转。从2019年Q1开始,腾讯的Non-GAAP净利润的增速正在逐步提升。

从过去单纯的消费互联网平台,到如今消费+产业互联网两条腿走路的巨头,腾讯的增长逻辑也正在发生变化。

过去,腾讯依靠不断输出爆款游戏来获得业绩的增长。而在产业互联网领域,腾讯业绩的增长更多依靠各个业务间的协同推动。简单来说,C端的发展逻辑是赛马,而B端业务的逻辑更像是生态。

以微信小程序为例,腾讯可以通过更多交易场景的覆盖,提高支付业务的渗透率,进而带动金融科技业务板块的收入。同时,小程序也成为腾讯云服务重要的获客渠道。

增长逻辑发生变化,增长的含金量也不可同日而语。

过去,消费互联网主要面向C端,其收入往往具有爆发性,比如一款爆款游戏就能助推业绩的短期暴涨。但这种收入的持续性较差,也更易受到消费周期的影响。

而产业互联网主要面向B端,在初期虽很难获得业绩暴涨,但当生态建立,所带来收入的持续性和抗周期性都要强于C端,腾讯业绩的增长也将更具备稳定性。

随着增长引擎的增加,以及产业互联网本身特有的稳定性,腾讯也有了更大的发展机会和试错空间,可以投入更多的精力和资源去做可持续的发展尝试。

腾讯的长期主义,直接体现在对待小程序的态度上。2019年,腾讯小程序的日均交易笔数同比增长超过一倍,GMV超过8000亿元。但即使如此,腾讯不但没有对其进行商业化变现,还加大了扶持的力度。

去年微信公开课PRO小程序分论坛上,腾讯云宣布推出总价值超过10亿元的“小程序·云开发”资源扶持计划,对超过一百万个小程序开发者提供免费云开发资源扶持,全面助力开发者打造优秀小程序。

拉长周期看,小程序生态的繁荣,也为腾讯发展带来了广阔的想象空间。基于小程序生态下,腾讯的支付、广告以及云服务业务究竟会成长到什么规模,也犹未可知。

某种程度上说,对腾讯这种体量的公司而言,业绩短期暴涨对其毫无意义。更重要的是,腾讯是否找到新的土壤,播撒种子,并给予时间,看它发芽成长。

正如贝索斯所说,“如果你有未来7年的发展规划,那么你的竞争对手就会少很多,因为很少有人会立足于长远发展。”

从这个角度说,腾讯正走在正确道路上。于投资人而言,当腾讯有底气不在赚快钱的时候,它的想象空间将变得更为巨大。